新年度に入り、全国の商工会議所・商工会ではさまざまなセミナーが開催されています。

中でも多いテーマが「創業」です。

ひと昔前までは、個人が創業するには、煩雑な手続きや高額な登記料金などが立ちはだかり、現実的ではありませんでした。

しかし時は流れ、創業に関する情報は全てインターネットで入手できますし、煩雑な手続きを割安な料金で代行してくれる専門業者が登場しています。

肝心の事業計画については、商工会議所・商工会をはじめ、さまざまな支援機関が相談に応じてくれるなど、創業を後押しする環境は十分整いました。

ただし、どうしても乗り越えなければならない壁があります。

それは「創業資金」です。

事業を始めるために必要な初期費用と事業を回すのに必要な運転資金を自己資金だけで賄うのは大変です。

そこで金融機関に相談することになるわけですが、まだ実績のない段階ですから、融資を断られるか、少額の融資にとどまることは珍しくありません。

そんな時に活用したいのが日本政策金融公庫の創業融資です。

日本政策金融公庫は、国が株式の100%を保有する公的な金融機関であり、創業を積極的に支援しています。

その公庫の代表的な創業融資が「新創業融資制度」だったのですが、実は3月で制度自体が終了しました。

別の融資制度として「新規開業資金」があります。

旧制度と比較すると、要件が緩かったり、融資限度額が多かったりと、創業者にとって喜ばしい特徴がある一方で、手放しで喜んでばかりはいられない点もあります。

今回は「新規開業資金」の概要と注意点について解説します。

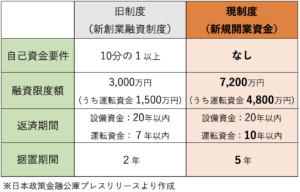

旧制度と現制度の主な違い

旧制度と現制度の違いは以下の図の通りです。

それぞれの項目について解説します。

自己資金要件がない

旧制度では、10分の1以上の自己資金を用意することが必要でしたが、現制度にはその要件はありません。

つまり、自己資金を用意しなくても融資が受けられるわけです。

ただし、実際に融資を受けられる可能性が高まったわけではありません。

なぜなら、自己資金が「ない」より「ある」ほうが、「少ない」より「多い」ほうが融資を受けやすいことに変わりはないからです。

そもそも、旧制度の「10分の1以上」という条件で融資を受けられること自体が極めて稀で、実際には「用意した自己資金の2〜3倍程度」というのがほとんどでした。

自己資金の要件がないとは言っても、自己資金を多く確保することの重要性は変わらないということを肝に銘じておく必要があります。

融資限度額に2.4倍の差がある

前述の図の通り、融資限度額は旧制度の3,000万円に対し、現制度では2.4倍の7,200万円となっています。

ただし、誰でも7,200万円を借りられるわけではありません。融資が受けられるのは「創業に必要な金額まで」です。

必要な創業資金が1,000万円なのに、7,200万円まで無条件で融資を受けられるわけではないのです。

先ほどの自己資金要件と同様に、そもそも旧制度において3,000万円を借りること自体、相当に難易度が高いものでした。

まだ実績がないわけですから、気前よく融資上限額を融資することなどあり得ません。

暗黙の了解として、1,000万円という上限ラインがあります。

旧制度よりも融資限度額が多いとしても、1,000万円を超える融資を受けるのは相当ハードルが高いと認識しておいた方が良いでしょう。

返済期間・据置期間を長く設定できる

運転資金の返済期間も旧制度より長く、10年以内となっています。

仮に融資額が同じであれば、返済期間を長い分、毎月の返済額は少なくなります。

すなわち、資金繰りに余裕が生まれるのです。

ただし、注意しなくてはいけないのは、返済期間が長くなると毎月の支払利息の総額が増えるということです。

元金と利息を合わせた総返済額がいくらになるかを事前に確認しておくべきでしょう。

さらに重要なのは、必ずしも最長の10年で借りられるとは限らないという点です。

融資をする側から見れば、できるだけ早く資金を回収したいわけですから、当然のことと言えます。

据置期間にも注意が必要です。

据置期間とは、元金返済をせずに利息だけを支払えばよい期間のことで、その間は資金繰りが楽になります。

創業時は、事業が軌道に乗るまでに時間がかかるものですから、据置期間を設定することが少なくありません。

旧制度では2年まででしたが、現制度では5年までとなっています。

とはいえ、据置期間が長すぎると1年当たりの返済額が多くなり返済計画が破綻します。

据置期間とは、いわば「返済の先送り」です。

たとえば、

ケース①

500万円を返済期間5年・据置期間2年で返済する場合

→3年で500万円、1年当たり約167万円を返済

ケース②

500万円を返済期間5年・据置期間6か月で返済する場合

→4.5年で500万円、1年当たり約111万円を返済

以上を比較すると、1年当たりの返済額の差は約56万円です。

据置期間を長くしすぎると、返済開始以降に大きな反動が来てしまうことを理解しておく必要があります。

綿密な事業計画があればこその融資戦略

創業に関する相談は、当会に所属するコンサルタントにも寄せられています。

その内容を分析してみると、事業を継続するために必要な資金がどれくらいなのか、を検討していないことが多いです。

どれくらいの資金が必要かは、事業計画の中身によって決まります。

創業時にどれだけの自己資金を用意できるか、事業が軌道に乗るまでにどれだけの時間がかかるか、最終的な総返済額はいくらになるか、などを総合的に考える必要があります。

また、事業計画については複数パターン用意しておくことをおすすめします。

とくに、当初の計画を達成できないことも視野に入れた保守的な計画を立てておくと、いざというときに対処しやすくなります。

創業者の方は、希望ある将来に目が行きがちで、楽観的に物事を考える傾向があります。

むろん、希望を持って事業に取り組むことは素晴らしいことですが、実際の事業は山あり谷ありですから、想定を下回ったときにどうするかを事前に考えておくべきでしょう。

当会に所属するコンサルタントの多くは、自らが事業者となって創業した経験を持っています。

創業時における事業計画の策定や融資戦略など、お困りのことがございましたら、ぜひ当会にお問い合わせください。